Giới thiệu

Trên hành trình dài người mua thanh toán đơn hàng, ngày càng có nhiều người mua có nhu yếu để sử dụng 1 cổng thanh toán đáng đáng tin cậy, và trên hết là thuận tiện cho việc thanh toán của mình. Bằng việc người mua ưu tiên sử dụng 1 lượng nhỏ những cổng thanh toán mặc định, điều đó đã vô hình dung tạo nên 1 đại chiến giành giật thị trường, thị trường giữa những công ty cung ứng dịch vụ kinh tế tài chính như những ngân hàng nhà nước và những ví điện tử để lôi cuốn người dùng ( users ) .

Sự thịnh hành của phương thức thanh toán mặc định

Theo báo cáo nghiên cứu của Deloitte, ngành thương mại điện tử là kênh bán hàng tăng trưởng mạnh nhất khi dự kiến đạt tới 500 tỉ USD trong năm 2018 (thực tế, con số này đã lên tới hơn 800 tỷ USD, theo số liệu từ Statistia). Trong khi đó, ngành thương mại di động được dự đoán tăng trưởng gấp đôi, đạt 242 tỷ vào năm 2020. Sự phát triển của của ngành thương mại điện tử đã vô hình tạo cho người dùng 1 thói quen đó chính là chọn thanh toán mặc định bằng các thẻ tín dụng hoặc thẻ thanh toán đã được lưu trữ từ trước ở trong máy thay vì nhập số thẻ lại trước mỗi lần giao dịch.

Trung bình, mỗi 1 người tiêu dùng sở hữu 2.8 chiếc thẻ tín dụng nhưng họ chỉ chọn 1 thẻ làm thẻ mặc định. Dù cuộc chiến thị phần rất khốc liệt nhưng một khi thẻ của ngân hàng trên đã được chọn làm thẻ mặc định ở trong ví điện tử, họ chỉ phải đối đầu với 1 số lượng nhỏ các thẻ khác ở trong ví, qua đó tỉ lệ thẻ được chọn làm phương thức thanh toán mặc định của ví cũng sẽ cao hơn. Đối với các ngân hàng cung cấp thẻ tín dụng, khối lượng giao dịch cũng là 1 chỉ số đáng để lưu tâm

Giải mã hành vi người dùng

Phương thức thanh toán mặc định hay được dùng ở đâu ?

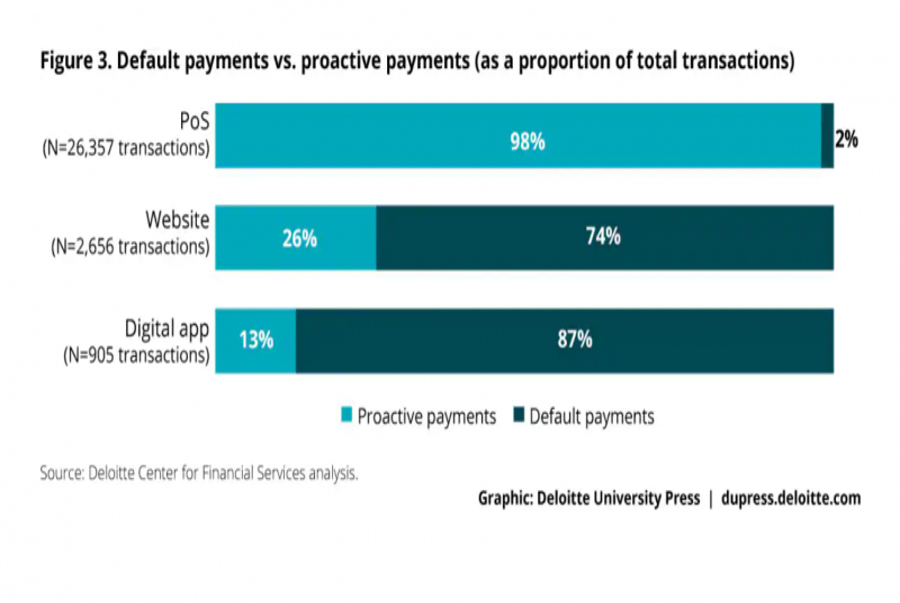

Tỷ lệ thanh toán mặc định trên ứng dụng cao nhất với 87 %, xếp sau đó là website với 74 %. Tuy nhiên, chỉ có 2 % lượt thanh toán mặc định được triển khai tại những thanh toán giao dịch trực tiếp, là những thanh toán giao dịch được thực thi trải qua ví điện tử, tuy nhiên hơn ⅓ số người dùng vấn đáp rằng họ có dự tính tàng trữ thông tin thanh toán trên những ví điện tử .Nắm bắt được xu thế này, ngân hàng nhà nước JP Morgan Chase đã cho ra đời ví điện tử Chase Pay để cạnh tranh đối đầu với những ví điện tử như Samsung Pay và Apple Pay .Khi được hỏi, 47 % người tiêu dùng cho rằng sử dụng ví điện tử mang lại sự thuận tiện, trong khi 17 % cho rằng họ tin yêu đơn vị chức năng cung ứng dịch vụ thanh toán. Điều đó cho thấy rằng những sàn thương mại điện tử đã làm rất tốt trong việc tạo dựng sự tin yêu ở người mua. Khách hàng shopping trên Amazon giờ trọn vẹn yên tâm để thực thi thanh toán giao dịch qua mạng lưới hệ thống Alexa mà không cần hệ thông phải xác định lại lựa chọn thanh toán của mình, trong khi chỉ có 25 % số người chấm điểm bảo đảm an toàn cao cho phương pháp thanh toán mặc định cũng đồng thời nhìn nhận cao tính bảo đảm an toàn ở những shop kinh doanh nhỏ truyền thống cuội nguồn .Số lượng người dùng chiêu thức thanh toán mặc định chiếm hầu hết ở 2 mục là thương mại điện tử và kinh tế tài chính. Ngoài ra, so với những khoản tiêu tốn cố định và thắt chặt hàng tháng, khoảng chừng ⅓ những khoản tiêu tốn tương quan đến thanh toán tiện ích như điện nước, Internet .

Loại thanh toán mặc định nào được tin dùng nhất và vì sao?

41 % lượt chọn thanh toán mặc định có một sự link với tài khoản, trải qua cổng thanh toán hoặc ví điện tử chọn sẵn. Sự thuận tiện lại là nguyên do chính để sử dụng phương pháp thanh toán mặc định với 55 % lượt bầu chọn, tiếp theo đó là tin cậy vào bảo mật thông tin ngân hàng nhà nước ( 29 % ) .

Thẻ tín dụng và thẻ thanh toán Debit lần lượt xếp nhì và ba sau liên kết ngân hàng. Điều đáng thú vị đó chinh là hơn 66% lượt giao dịch được thực hiện bằng thẻ tín dụng được thực hiện vì lý do đổi thưởng, với những chương trình ưu đãi và hoàn tiền đi kèm với thẻ. Trong khi đó, thẻ Debit chiếm 20% tổng số các lượt thanh toán mặc định, với lý do chính đến từ việc thẻ được liên kết trực tiếp với ngân hàng (46%). Ngay cả khi đã loại bỏ những giao dịch thanh toán tự động đã được sắp đặt trước, hình dáng của biểu đồ hầu như không thay đổi.

Nhìn kĩ hơn vào chi tiết cụ thể những thanh toán giao dịch, so với những thanh toán giao dịch cố định và thắt chặt hàng tháng như trả tiền nhà, nợ thế chấp ngân hàng hoặc bảo hiểm, trong khi tiêu tốn trên thẻ tín dụng thanh toán thường là những thanh toán giao dịch tự phát như shopping, vui chơi, đỗ xe .Trong báo cáo giải trình của mình, Deloitte nhận thấy rằng việc bảo toàn được vị trí làm thẻ thanh toán mặc định cũng quan trọng không kém so với việc đi lôi kéo người mua mới. Thống kê chỉ ra có tới 43 % nguyên do người dùng thay thẻ do tại thẻ hết hạn, ghi lại thời gian vàng để những bên phân phối dịch vụ thẻ hoàn toàn có thể tác động ảnh hưởng lên tâm lý người dùng nhằm mục đích níu kéo cũng như lôi kéo người dùng mới sử dụng dịch vụ. Ngoài ra, khuyễn mãi thêm của thẻ cũng chiếm một phần quan trọng trong lựa chọn thay hay giữ thẻ của người mua .

Đối tượng nào hay sử dụng phương pháp thanh toán mặc định nhất ?

Với việc đã quá quen thuộc với việc sử dụng công nghệ, rõ ràng thế hệ Gen Z và Millennials (Gen Y) sẽ là những người đi đầu trong việc sử dụng thanh toán số. Tuy nhiên, nếu xét về khối lượng giao dịch, Gen X lại dẫn đầu với 39% lượt giao dịch sử dụng phương thức thanh toán mặc định. Mặc dù Gen Y và Gen Z luôn được coi là những con người sành về công nghệ, Gen X đã chứng kiến được sự vươn mình của Internet, cùng với đó là một mức thu nhập cao hơn cùng với nhiều nghĩa vụ tài chính gia đình hơn, vì vậy kết quả trên không quá ngạc nhiên.

Đoạn kết

Rõ ràng, đại chiến giành giật thị trường giữa những bên cung ứng dịch vụ thanh toán ở Nước Ta như Momo, Zalo Pay và Shopee Pay cũng diễn ra không kém phần quyết liệt, với những kế hoạch cạnh tranh đối đầu phong phú từ những bên. Trong khi Shopee Pay được Sea Group chống sống lưng với việc được ưu tiên làm ví thanh toán điện tử thanh toán mặc định trên sàn Shopee cùng nguồn lực kinh tế tài chính dồi dào để liên tục ‘ đốt tiền ’ làm khuyến mại ; Zalo Pay tận dụng hệ sinh thái Zalo lên tới 100 triệu người dùng thì Momo lại tối ưu hóa thưởng thức người dùng bằng 1 mạng lưới những nhà đối tác chiến lược. Ngoài ra, những ngân hàng nhà nước cũng dần lấn sân sang thị trường thanh toán điện tử, với ví dụ tiêu biểu vượt trội là ngân hàng nhà nước VP Bank hợp tác với Be Group để tăng trưởng ngân hàng nhà nước số Cake để làm thẻ thanh toán link khi sử dụng dịch vụ gọi xe của Be Group. Đối với người mua, việc những công ty cạnh tranh đối đầu với nhau là 1 tín hiệu tốt, khi người mua sẽ là những người được hưởng lợi nhất từ sự đa dạng hóa và tăng trưởng của những ứng dụng trên .Để biết thêm cụ thể về báo cáo giải trình ngân hàng nhà nước xem tại đây

Source: https://taimienphi.club

Category: Chưa phân loại